Расходы на ГСМ: учет и автоматизация. Расходы на ГСМ: документальное оформление, учет Чеки за бензин авансовый отчет

Списание ГСМ среди всех операций, связанных с их учетом, является наиболее значимой. Однако нужно не только правильно списать топливо, но и без ошибок его оприходовать. А этот процесс для ГСМ тоже имеет ряд нюансов. Рассмотрим процедуру учета этих товарно-материальных ценностей.

Особенности ГСМ, влияющие на их учет

По своей сути ГСМ (горюче-смазочные материалы) являются одной из разновидностей товарно-материальных ценностей, которые используются в качестве расходных материалов и обеспечивают работу оборудования и автотранспорта, находящихся в распоряжении юрлица. Как и любой иной материал, ГСМ приходуется при его поступлении и списывается при расходе. Для учета его движения Планом счетов (утвержден приказом Минфина РФ от 31.10.2000 № 94н) предназначен субсчет 3 счета 10 (10.3).

Однако порядок учета и списания ГСМ имеет ряд особенностей, обусловленных спецификой приобретения и расходования этого материала:

- Топливо достаточно редко закупается заранее с последующим хранением на территории покупателя и отпуском из этого хранения по мере необходимости. Существенно более распространенной является ситуация, когда заправка автотранспорта осуществляется на специализированных заправочных станциях, принадлежащих иному владельцу, путем налива в бак уже вышедшего на маршрут соответствующего транспортного средства некоторого количества горючего.

- В момент заправки в баке, как правило, присутствует остаток неиспользованного топлива, и на момент подведения итогов по расходу топлива за период аналогичный остаток тоже имеет место.

- Покупка-продажа авто и взятие-возврат при аренде обычно осуществляются с присутствием в его баке горючего.

Кроме того, на то, как списать ГСМ в налоговом учете, влияет требование об обоснованности таких расходов. Оно, невзирая на отсутствие в НК РФ положения о нормировании объемов списываемого горючего, фактически приводит к ограничению этих объемов, поскольку обоснованность в реальности достигается введением норм расхода. В то же время списание в бухучете ничем не ограничено. Поэтому наличие перерасхода ГСМ будет приводить к разницам между бухгалтерским и налоговым учетами.

Покупка топлива за наличку и по топливным картам

Оплата за приобретаемые ГСМ может осуществляться как в момент покупки (наличными по кассовому чеку), так и путем предоплаты. Предоплата обычно безналичная, а следствием ее является либо доставка оплаченного количества топлива на территорию покупателя с обычным комплектом сопроводительных документов (накладная и счет-фактура), либо отпуск предоплаченного объема по частям с применением для этой цели топливных карт.

Топливная карта, переданная водителю, дает ему возможность осуществлять заправку в пределах относящегося к этой карте объема горючего на заправочных станциях поставщика, выдавшего эту карту. Однако ни поступление, ни списание ГСМ по самим топливным картам не делается. Они лишь служат для накопления информации об объеме, фактически отпущенном за период из предварительно оплаченного. По завершении месяца сведения о выданных по всем картам объемах поставщик сводит в единый документ (отчет об осуществленных операциях) и формирует на основании него акт об объемах и стоимости выданного топлива и счет-фактуру.

В проводках это выразится так:

- Дт 10.3 Кт 71 — покупка оплачена наличными;

- Дт 60 Кт 51 — с расчетного счета сделана предоплата поставщику;

- Дт 10.3 Кт 60 — оприходовано топливо по его стоимости без НДС;

- Дт 19 Кт 60 — учтен НДС, относящийся к полученному топливу.

Удобство применения топливных карт заключается в том, что нет необходимости в выдаче водителю наличных денег, составлении им авансового отчета и сохранении до оформления этого документа кассового чека.

Как списать ГСМ в бухучете и в налоговом учете — проводки

Прежде чем списывать ГСМ с учета (неважно какого, бухгалтерского или налогового), нужно определиться с тем, какое их количество оказалось фактически израсходованным. Для этого по каждому авто осуществляется расчет, в котором остаток топлива, имеющийся в баке на начало периода, суммируется с общим объемом поступлений в этот бак за период и из него вычитается остаток топлива, присутствующий в баке на конец периода. В бухучете всю получившуюся сумму можно списать в расход.

При включении ГСМ в расходы для целей налогового учета должно выполняться требование обоснованности их объемов (письмо Минфина России от 27.01.2014 № 03-03-06/1/2875). Как же можно обосновать расход? Сравнив его с нормативным, т. е. тем, который должен иметь место при выполнении определенной работы в определенных условиях.

Нормативный расход применительно к реально имевшему место применению автотранспорта является величиной расчетной, зависящей от фактически выполненного объема работы, применяемых норм расхода топлива и поправочных коэффициентов, отражающих особенности условий проведения работы. Нормы могут быть разработаны самостоятельно, но чаще всего для таких расчетов применяют нормативы, утвержденные Минтрансом России (распоряжение от 14.03.2008 № АМ-23-р).

Ориентироваться на нормативный расход имеет смысл не только для целей налогового учета, но и для осуществления контроля того, как горючее расходует водитель. Отклонения в ту или иную сторону от норматива неизбежны, но они не должны превышать разумных величин. При существенных же отклонениях либо должны иметь убедительные объяснения, либо водитель должен нести ответственность за перерасход.

Как же правильно списывать ГСМ в бухгалтерском учете? Расход, несущественно отклоняющийся от нормативного, относится в затраты:

Дт (20, 23, 25, 26, 44) Кт 10.3.

Конкретный счет затрат при этом выбирается в зависимости от того, для выполнения каких именно задач предназначается то или иное авто и по какой схеме организуется учет в организации.

Не знаете свои права?

Сюда же можно отнести обоснованный перерасход. Если же доказано, что перерасход, допущенный водителем, совершен им в своих интересах, то ему может быть предъявлено требование о возмещении материального ущерба, причиненного работодателю:

Дт 73.2 Кт 10.3.

Если юрлицо не применяет ПБУ 18/02, при котором в налоговом учете на счетах учета затрат собираются расходы как принимаемые, так и не принимаемые для налогообложения, то ему удобнее на счета затрат в бухучете относить только те расходы, которые будут учтены при налогообложении, а непринимаемые (в части ГСМ это будут сверхнормативные расходы) собирать на счете 91:

Дт 91 Кт 10.3.

Нормы списания — учитываем зимний период и другие условия работы

Наступление зимнего периода для списания ГСМ, так же как и наличие ряда других факторов, выражается в применении к норме, используемой при осуществлении расчета по нормативу, повышающего коэффициента.

Для большинства районов РФ зимний период соответствует месяцам с ноября по март. А вот величина надбавки оказывается разной (от 5% до 20%). Конкретные ее значения в разбивке по регионам приведены в Приложении № 2 к распоряжению Минтранса АМ-23-р.

Кроме того, к повышению нормы приводит, например, работа:

- в крупных населенных пунктах;

- в горах;

- с буксировкой и перегонами;

- с действующим дополнительным оборудованием.

Влияют на повышение нормы списания также возраст и пробег авто. Все применяемые надбавки можно суммировать.

Как правильно учесть ГСМ, имеющиеся в авто, при покупке-продаже

А каким будет учет того топлива, с которым авто покупается, продается либо берется в аренду и возвращается из нее? Самым безопасным вариантом принятия его к учету будет оформление покупки у продавца (арендодателя) при приобретении (получении в аренду) транспортного средства. Оформится это проводкой (с выделением НДС, если в этом будет необходимость):

Дт 10.3 Кт 60.

Когда покупка по каким-то причинам оказывается невозможной, горючее придется учитывать как безвозмездно полученное:

Дт 10.3 Кт 91.

При продаже авто или возврате его из аренды выбытие топлива также лучше оформить через продажу. В этом случае списание ГСМ в проводках выразится так:

Дт 90 (91) Кт 10.3.

То есть его стоимость сформирует себестоимость продажи.

ГСМ — это разновидность материальных ценностей, обладающая рядом присущих ей особенностей в части фактического оборота. Это обусловливает некоторые характерные черты их учета. Оплачивают их обычно предварительно (по безналу) либо в момент покупки (наличными). Оприходование топлива осуществляется по мере поступления документов от поставщиков.

А вот решений в части того, как списать ГСМ в бухучете, может быть несколько. Все здесь определяется кругом задач, решаемых работой конкретного авто, и применяемой схемой учета связанных с ним расходов. Чаще всего стоимость топлива в бухучете включается в затраты. В отличие от налогового учета (в котором списываемые объемы фактически оказываются нормируемыми) в бухучете будет учтен весь израсходованный объем ГСМ, если не выявится, что возникший перерасход создан водителем в своих интересах.

Расходы на горюче-смазочные материалы и их признание в налоговом учете - "больной" вопрос для бухгалтеров большинства организаций. В каких размерах и на каком основании можно уменьшить базу по налогу на прибыль по этим расходам, рассказывает Л.П. Фомичева (728-82-40, [email protected]), консультант по налогам и сборам. В части автоматизации материал подготовлен специалистами Авторизованного Учебного Центра "Мастер Сервис Инжиниринг".

Общие положения учета ГСМ

- топливо (бензин, дизельное топливо, сжиженный нефтяной газ, сжатый природный газ);

- смазочные материалы (моторные, трансмиссионные и специальные масла, пластичные смазки);

- специальные жидкости (тормозные и охлаждающие).

Организация, имеющая в собственности, аренде или безвозмездном пользовании автомобили и использующая их в своей деятельности для извлечения доходов, может отнести на себестоимость расходы по ГСМ. Но не все так просто, как кажется.

Нужны ли нормы при учете ГСМ

В настоящее время бухгалтерские нормативные документы не устанавливают предельных норм для отнесения на себестоимость расходов, связанных с использованием ГСМ при эксплуатации автомобилей. Единственным условием списания ГСМ на себестоимость является наличие документов, подтверждающих факт их использования в процессе производства.

При расчете налогооблагаемой прибыли нужно руководствоваться главой 25 НК РФ. Расходы на содержание служебного транспорта, к числу которых относятся и расходы на приобретение ГСМ, относятся к прочим расходам, связанным с производством и реализацией (подп. 11 п. 1 ст. 264 и подп. 2 п. 1 ст. 253 НК РФ). НК РФ не ограничивает расходы на содержание служебного транспорта какими-либо нормами, поэтому для целей налогообложения предусматривается списание расходов на топливо и смазочные материалы по фактическим затратам. Однако они должны быть документально подтверждены и экономически обоснованы (п. 1 ст. 252 НК РФ).

По мнению Минфина России, изложенному в письме от 15.03.2005 № 03-03-02-04/1/67, расходы на приобретение ГСМ в пределах норм, определенных в технической документации к транспортному средству, могут быть признаны в целях налогообложения при соблюдении требований, установленных упомянутым выше пунктом 1 статьи 252 НК РФ. УМНС России по г. Москве в письме от 23.09.2002 № 26-12/44873 выражало аналогичное мнение.

Требование обоснованности обязывает организацию разработать и утвердить собственные нормы расхода топлива, смазочных материалов и специальных жидкостей для своего транспорта, который используется для производственной деятельности с учетом его технологических особенностей. Такие нормы организация разрабатывает для контроля над расходом ГСМ на эксплуатацию, техническое обслуживание и ремонт автомобильной техники.

Организация может при их разработке исходить из технических характеристик конкретного автомобиля, времени года, сложившейся статистики, актов контрольных замеров расхода топлива и смазочных материалов на километры пробега, составленных представителями организаций или специалистами автосервиса по ее поручению, и др. Можно учитывать при их разработке простои в пробках, сезонные колебания потребления топлива и другие корректирующие коэффициенты. Нормы разрабатываются, как правило, техническими службами самой организации.

Порядок расчета норм расхода ГСМ является элементом учетной политики организации.

Они утверждаются приказом руководителя организации. С приказом следует ознакомить всех водителей автотранспорта. Отсутствие в организации утвержденных норм может привести к злоупотреблениям со стороны водителей, и, следовательно, к неоправданным дополнительным расходам.

Собственно, эти нормы и используются как экономически обоснованные для целей бухгалтерского учета для списания ГСМ и для целей налогообложения при исчислении налога на прибыль.

При разработке этих норм организация может использовать Нормы расхода топлива и смазочных материалов на автомобильном транспорте, утвержденные Минтрансом России от 29.04.2003 (руководящий документ № Р3112194-0366-03 согласован с руководителем Департамента материально-технического и социального обеспечения МНС России и применяется с 1 июля 2003 года). В документе приведены значения базовых норм расхода топлива для автомобильного подвижного состава, норм расхода топлива на работу специального оборудования, установленного на автомобилях, и методика их применения, а также нормативы по расходу смазочных масел.

Нормы расхода топлива устанавливаются для каждой марки и модификации эксплуатируемых автомобилей и соответствуют определенным условиям работы автомобильного транспорта.

Расход топлива на гаражные и прочие хозяйственные нужды (технические осмотры, регулировочные работы, приработка деталей двигателей и автомобилей после ремонта и т.д.) в состав норм не включается и устанавливается отдельно.

Особенности эксплуатации автомобилей, связанные с дорожно-транспортными, климатическими и другими факторами, учитываются путем применения к базовым нормам поправочных коэффициентов. Эти коэффициенты установлены в виде процентов повышения или снижения исходного значения нормы. При необходимости применения одновременно нескольких надбавок норма расхода топлива устанавливается с учетом суммы или разности этих надбавок.

Руководящим документом также установлены нормы расхода смазочных материалов на 100 литров общего расхода топлива, рассчитанного по нормам для данного автомобиля. Нормы расхода масел установлены в литрах на 100 литров расхода топлива, нормы расхода смазок - соответственно в килограммах на 100 литров расхода топлива. Здесь тоже есть поправочные коэффициенты в зависимости от условий эксплуатации машины. Расход тормозных и охлаждающих жидкостей определяется в количествах заправок на один автомобильный транспорт.

Обязательно ли следует применять нормы, установленные Минтрансом России как единственно возможные? Нет. Минтранс России согласно статье 4 НК РФ не вправе разрабатывать какие-либо нормативы для целей налогообложения. Нормы, утвержденные Минтрансом России, не являются приказом и не проходили регистрацию в Минюсте России в качестве нормативного правового акта, обязательного для применения организациями на всей территории РФ. Учитывая все эти обстоятельства, можно сказать, что, несмотря на название "Руководящий документ", а также на то, что он согласован с МНС России, базовые нормы расхода топлива и смазочных материалов на автомобильном транспорте носят только рекомендательный характер.

Но вероятность того, что налоговые органы все же будут ориентироваться при проверках на эти нормативы, согласованные с их ведомством, достаточно высока. Ведь если расходы организации на приобретение ГСМ значительно превышают установленные Минтрансом России нормы, их экономическая обоснованность может вызвать у налоговых органов сомнения. И это логично: нормы Минтранса России хорошо продуманы и вполне разумны. И хотя они разрабатывались не для налогового учета, могут быть использованы в суде и, как представляется, будут служить убедительным аргументом для судей.

Поэтому организации нужно быть готовым обосновать причины отклонений применяемых ею норм для списания ГСМ на расходы от утвержденных Минтрансом России.

Путевые листы

Приобретение ГСМ еще не свидетельствуют о фактическом их расходе на автомобиль, используемый в служебных целях. Подтверждением того, что топливо было потрачено в производственных целях, является путевой лист, который и является основанием для списания ГСМ на себестоимость. Это подтверждают налоговые органы (письмо УМНС по г. Москве от 30.04.2004 № 26-12/31459) и Росстат (письмо Федеральной службы государственной статистики от 03.02.2005№ ИУ-09-22/ 257 "О путевых листах"). В путевом листе проставляются показания спидометра и показатели расхода ГСМ, указывается точный маршрут следования, подтверждающий производственный характер транспортных расходов.

Первичные документы можно принять к учету, если они составлены по унифицированной форме (п. 2 ст. 9 Федерального закона от 21.11.1996 № 129-ФЗ "О бухгалтерском учете").

Постановлением Госкомстата России от 28.11.1997 № 78 утверждены следующие формы первичной документации для учета работы автотранспорта:

Поскольку большинство организаций эксплуатирует служебные легковые машины или грузовые автомобили, то они используют формы путевых листов для этих машин.

Путевой лист грузового автомобиля (формы № 4-с или № 4-п) является основным первичным документом для расчетов за перевозки грузов, списания ГСМ на расходы по обычным видам деятельности, начисления заработной платы водителю, а также подтверждает произ- водственный характер произведенных расходов. При перевозке товарных грузов путевые листы форм № 4-с и № 4-п выдаются водителю вместе с товарно-транспортной накладной.

Форма № 4-с (сдельная) применяется при условии оплаты работы автомобиля по сдельным расценкам.

Форма № 4-п (повременная) применяется при условии оплаты работы автомобиля по повременному тарифу и рассчитана на одновременное выполнение перевозок грузов до двух заказчиков в течение одного рабочего дня (смены) водителя.

Отрывные талоны путевого листа форм № 4-с и № 4-п заполняются заказчиком и служат основанием для предъявления организацией-владельцем автотранспорта счета заказчику. К счету прилагается соответствующий отрывной талон.

В путевом листе, который остается в организации - владельце автотранспорта, повторяются идентичные записи о времени работы автомобиля у заказчика. Если грузы перевозятся на автомобиле, работающем на повременной оплате, то в путевой лист вписываются номера товарно-транспортных накладных и прилагается один экземпляр этих накладных. Путевые листы хранятся в бухгалтерии совместно с товарно-транспортными документами для одновременной их проверки.

Путевой лист служебного легкового автомобиля (форма № 3) служит основным первичным документом для списания ГСМ на расходы, связанные с управлением организацией.

Журнал учета движения путевых листов (форма № 8) применяется организацией для регистрации выданных путевых листов водителю и сданных после обработки путевых листов в бухгалтерию.

Путевой лист выписывает водителю диспетчер или иной уполномоченный выпускать его в рейс работник. Но в небольших организациях это может быть сам водитель или другой работник, который назначается приказом руководителя организации.

В путевом листе обязательно должны быть проставлены порядковый номер, дата выдачи, штамп и печать организации, которой принадлежит автомобиль.

Путевой лист действителен только на один день или смену. На более длительный срок он выдается только в случае командировки, когда водитель выполняет задание в течение более одних суток (смены).

Маршрут перевозок или служебного поручения записывается по всем пунктам следования автомобиля в самом путевом листе.

Ответственность за правильное оформление путевого листа несут руководители организации и лица, отвечающие за эксплуатацию автомобилей и участвующие в заполнении документа. Это еще раз подчеркнуто в уже упомянутом письме Федеральной службы государственной статистики (Росстата) от 03.02.2005 № ИУ-09-22/257 "О путевых листах". В нем также сказано, в унифицированных формах должны быть заполнены все реквизиты. Работники, заполнившие и подписавшие документы, несут ответственность за достоверность содержащихся в них данных.

Если путевой лист заполняется с нарушениями, это дает проверяющим органам основание исключить затраты на топливо из состава расходов.

Бухгалтера, учитывающего ГСМ, особенно должна интересовать правая лицевая часть путевого листа. Рассмотрим ее на примере путевого листа легкового автомобиля (форма № 3).

Показания спидометра на начало дня работы (графа рядом с подписью разрешающего выезд) должны совпадать с показаниями спидометра на конец предыдущего дня работы автомобиля (графа - при возвращении в гараж). А разница между показаниями спидометра за текущий день работы должна соответствовать общему количеству пройденных за день километров, указанной на оборотной стороне.

Заполнение раздела "Движение горючего" производится в полном объеме по всем реквизитам, исходя из фактических затрат и показателей приборов.

Остаток горючего в баке фиксируется в листе на начало и конец смены. Расчет расхода указывается по нормам, утвержденным в организации для данной машины. По сравнению с этой нормой указывается фактический расход, экономия или перерасход по отношению к норме.

Чтобы определить нормативный расход горючего за смену, нужно умножить пробег автомобиля за рабочий день в километрах на норму расхода бензина в литрах на 100 км пробега, а полученный результат разделить на 100.

Для определения фактического расхода горючего за смену к его остатку в баке автомобиля на начало смены следует прибавить количество горючего, заправленного в бак автомобиля в течение смены, и из этой суммы вычесть остаток бензина в баке автомобиля на конец смены.

На оборотной стороне листа указываются пункт назначения, время выезда и возвращения автомобиля, а также количество пройденных километров. Эти показатели самые важные, они служат основанием для включения стоимости израсходованного топлива в расходы и подтверждают, с какими операциями связано было использование машины (получение ценностей у поставщиков, доставка их до покупателей и др.).

Нижняя часть оборотной стороны путевого листа важна для расчетчика заработной платы водителей.

В заключении раздела несколько слов о том, должны ли заполняться путевые листы только для водителей.

Иногда такой вывод делают из текста постановления Госкомстата России от 28.11.1997 № 78 (далее - Постановление № 78) и самих форм листов. И делают следующих вывод - если прямо штатным расписанием не предусмотрена должность водителя, то и обязанность организации оформлять соответствующий документ отсутствует. На взгляд автора это неверно, водитель - это функция, а не только должность.

Важно, что эксплуатируется служебная машина организации, а уж кто управляет ею - дело организации. Например, служебную машину может водить директор, менеджер, и расходы по ней также будут учитываться только на основании путевого листа. Кроме того, при отсутствии этого документа в пути у работника, фактически выполняющего функции водителя, может возникать проблема с работниками автоинспекции.

Формально путевые листы выписывают организации. Так сказано в Постановлении № 78. Предприниматели по формальным признакам заполнять путевой лист не должны, поскольку согласно статье 11 НК РФ являются физическими лицами.

Но ведь они используют транспорт в производственных целях. ИМНС России в письме от 27.10.2004 № 04-3-01/665@ обратило внимание на то, что путевые листы должны ими использоваться.

Бухгалтерский учет ГСМ

Расходы на приобретение ГСМ связаны с обслуживанием перевозочного процесса и относятся к расходам по обычным видам деятельности по элементу "Материальные затраты" (п. 7, 8 ПБУ 10/99 "Расходы организации"). В расходы включается сумма всех фактических затрат организации (п. 6 ПБУ 10/99).

Бухгалтерия организации ведет количественно-суммовой учет ГСМ и специальных жидкостей. Заправка автотранспорта производится на автозаправочных станциях за наличный расчет или в безналичном порядке по талонам или специальным картам.

Не касаясь специфики формирования первоначальной стоимости ГСМ и учета НДС, скажем, что бухгалтер на основании первичных документов (авансовых отчетов, накладных и др.) приходует ГСМ по маркам, количеству и стоимости. ГСМ учитываются на счете 10 "Материалы" субсчет 3 "Топливо". Это предусмотрено Планом счетов (утв. приказом Минфина России от 31.10.2000 № 94н).

- "ГСМ на складах (бензин, дизельное топливо, газ, масло и др.)";

- "Оплаченные талоны на бензин (дизельное топливо, масло)";

- "Бензин, дизельное топливо в баках автомобилей и талоны у водителей" и др.

Поскольку разновидностей ГСМ много, то для их учета открывают субсчета второго, третьего и четвертого порядков, например:

- счет 10 субсчет "Топливо", субсчет "ГСМ на складах", субсчет "Бензин", субсчет "Бензин АИ-98";

- счет 10 субсчет "Топливо", субсчет "ГСМ на складах", субсчет "Бензин", субсчет "Бензин АИ-95".

Кроме того, аналитический учет выданных ГСМ ведется по материально ответственным лицам - водителям автотранспорта.

Бухгалтер записывает поступление ГСМ в карточку учета материалов по форме № М-17. В организации может быть разработана своя форма карточки учета поступления и списания ГСМ, которая утверждается приказом руководителя или является приложением к учетной политике организации.

Расходы на содержание автотранспортных средств организации списывают на себестоимость продукции (работ, услуг). В бухгалтерском учете затраты, связанные с перевозочным процессом, отражают на балансовом счете 20 "Основное производство" или 44 "Расходы на продажу" (только для торговых организаций).

Затраты на содержание служебного автотранспорта отражаются на балансовом счете 26 "Общехозяйственные расходы". Предприятия, имеющие парк автомобилей, отражают затраты, связанные с их содержанием и эксплуатацией, на балансовом счете 23 "Вспомогательные производства". Применение конкретного счета учета затрат зависит от направленности использования автомобилей. Например, если грузовой автомобиль перевозил грузы по заказам сторонней организации, то затраты на ГСМ отражаются на счете 20, а если легковой автомобиль использовался для служебных поездок, связанных с управлением организацией, то затраты отражаются на счете 26.

В учете списание ГСМ отражается бухгалтерской проводкой:

Дебет 20 (23, 26, 44) Кредит 10-3 "Топливо" (аналитический учет: "ГСМ в баках транспортных средств" и др. соответствующие субсчета) - в фактически израсходованном количестве на основании первичных документов.

При отпуске ГСМ в производство и ином выбытии их оценка в бухгалтерском учете производится одним из следующих способов (п. 16 ПБУ 5/01):

- по себестоимости единицы запасов,

- по себестоимости первых по времени закупок (ФИФО),

- по себестоимости последних по времени закупок (ЛИФО),

- по средней себестоимости.

Последний способ является наиболее распространенным.

Выбранный организацией способ должен быть зафиксирован в приказе об учетной политике.

Обращаем внимание бухгалтеров на то, что как правило, в баках автомобилей всегда имеется количество бензина (или иного топлива), которое представляет собой переходящий остаток на следующий месяц (квартал). Этот остаток нужно и далее учитывать на счете отдельном субсчете "Бензин в баках автомобилей" (в аналитическом учете по материально-ответственным лицам (водителям).

Ежемесячно бухгалтер проводит сверку результатов по выдаче, расходу и остатку нефтепродуктов в баках транспортных средств.

Если стоимость принятых к расходу затрат по ГСМ в бухгалтерском и налоговом учете будет различна (например, в связи с превышением водителем норм, принятых в организации для его автомобиля), то налогоплательщикам, применяющим ПБУ 18/02, придется отражать постоянные налоговые обязательства.

Таково требование пункта 7 указанного положения, которое утверждено приказом Минфина России от 19.11.2002 № 114н.

Рассмотрим бухгалтерский учет ГСМ на примере учета бензина для конкретного водителя.

Пример

Водитель легкового служебного автомобиля А.А. Сидоров получает из кассы ООО "Зима" под отчет денежные средства для приобретения ГСМ и представляет авансовые отчеты с отражением расходов по их приобретению с приложением первичных документов.

Списание бензина происходит по нормам на основании путевых листов, сдаваемых водителем в бухгалтерию.

Количественно-суммовой учет ГСМ ведется с использованием лицевых карточек, форма которых разработана организацией самостоятельно и утверждена приказом руководителя. Карточка открывается на каждого водителя.

Остаток несписанного бензина на начало апреля у водителя составил 18 литров по 10 руб.

3 апреля было приобретено 20 литров бензина по 11 руб. НДС не рассматриваем для простоты.

1,2 и 3 апреля водитель израсходовал соответственно 7,10 и

11 литров бензина.

Организация применяет при списании материалов метод скользящей средней себестоимости, которая рассчитывается на дату выполнения операции.

С 1 по 3 апреля бухгалтер произвел следующие записи в карточке водителя:

| Дата | Приход | Расход | Остаток | ||||||

|---|---|---|---|---|---|---|---|---|---|

| кол-во | цена | стоим. | кол-во | цена | стоим. | кол-во | цена | стоим. | |

| Остаток на 01.04 | 18 | 10,00 | 180,00 | ||||||

| 01.04 | 7 | 10,00 | 70,00 | 11 | 10,00 | 110,00 | |||

| 02.04 | 10 | 10,00 | 100,00 | 1 | 10,00 | 10,00 | |||

| 03.04 | 20 | 11,00 | 220,00 | 11 | 10,95* | 120,48 | 10 | 10,95 | 109,52 |

Примечание:

* 10,95 = (1л x 10 руб. + 20 л. x 11 руб.) / 21 л

В бухгалтерском учете организации сделаны следующие проводки:

Дебет 26 Кредит 10-3 субсчет "Бензин А-95 в баке машины Сидорова А.А." - 70 руб. - списано по нормам 7 литров бензина по путевому листу легкового автомобиля формы № 3 за 1 апреля;

Дебет 26 Кредит 10-3 субсчет "Бензин А-95 в баке машины Сидорова А.А." - 100 руб. - списано по нормам 10 литров бензина по путевому листу легкового автомобиля формы № 3 за 2 апреля;

Дебет 10-3 субсчет "Бензин А-95 в баке машины Сидорова А.А." Кредит 71 субсчет "Сидоров" - 220 руб. - оприходовано 11 литров бензин на основании чека ККМ, приложенного к авансовому отчету водителя; Дебет 26 Кредит 10-3 субсчет "Бензин А-95 в баке машины Сидорова А.А." -120,48 руб. - списано по нормам 11 литров бензина по путевому листу легкового автомобиля формы № 3 за 3 апреля.

Арендованный транспорт

Получить транспортное средство во временное владение и пользование можно, заключив договор аренды транспортного средства с юридическим или физическим лицом.

По договору аренды арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование. Если иное не предусмотрено договором аренды транспортного средства, арендатор несет расходы, возникающие в связи с коммерческой эксплуатацией транспортного средства, в том числе расходы на оплату топлива и других расходуемых в процессе эксплуатации материалов (ст. 646 ГК РФ). Стороны могут предусмотреть смешанные условия оплаты аренды в виде фиксированной доли (непосредственно арендная плата) и оплаты компенсации на текущее содержание арендованного имущества, которая может меняться в зависимости от внешних факторов.

В случае, когда расходы на ГСМ несет наниматель транспорта, учет ГСМ идентичен ситуации с эксплуатацией собственного транспортного средства. Просто учитывается такой автомобиль не в составе основных средств, а на забалансовом счете 001 "Арендованные основные средства" в оценке, принятой в договоре. За его использование начисляется арендная плата, а амортизация не начисляется.

Арендная плата учитывается в состав прочих расходов, связанных с производством и (или) реализацией вне зависимости от того, у кого арендуется автомобиль - у юридического или физического лица (подп. 10 п. 1 ст. 264 НК РФ).

В то же время статус арендодателя влияет на налоговые последствия по другим налогам. Так, если автомобиль арендуется у физического лица, у него возникает налогооблагаемый доход.

Что касается ЕСН, то нужно различать аренду транспортного средства с экипажем и без него (п. 1 ст. 236 и 3 ст. 238 НК РФ).

На арендованную машину выписывается путевой лист на время работы, поскольку распоряжается машиной организация. А подпункт 2 пункта 1 статьи 253 НК РФ разрешает включать в расходы, уменьшающие налогооблагаемый доход, все средства, истраченные на содержание и эксплуатацию основных средств и иного имущества, которое используется в производственной деятельности. Это касается и ГСМ, которые используются на арендованном автомобиле.

Безвозмездное пользование автомобилем

Организация может заключить договор безвозмездного пользования автомобилем.

По договору безвозмездного пользования (ссуды) ссудополучатель обязан содержать вещь, полученную в безвозмездное пользование, в исправном состоянии, включая осуществление текущего и капитального ремонта, а также несение всех расходов на ее содержание, если иное не предусмотрено договором.

Расходы организации по содержанию и эксплуатации автомобиля, полученного по договору безвозмездного пользования, уменьшают налогооблагаемую прибыль в общеустановленном порядке, если договором предусмотрено, что данные расходы несет ссудополучатель.

К договорам безвозмездного пользования (ссуды) применяются отдельные правила, предусмотренные для договора аренды. Расходы на ГСМ учитываются аналогично арендованной машине, поскольку распоряжается ею организация.

Передача имущества во временное пользование по договору ссуды - для целей налогообложения есть не что иное, как безвозмездно оказанная услуга. Стоимость такой услуги включается ссудополучателем во внереализационные доходы (п. 8 ст. 250 НК РФ). Эту стоимость нужно определить самостоятельно, основываясь на данных о рыночной стоимости* аренды аналогичного автомобиля.

Компенсации работникам

Работникам выплачивается компенсация за износ личного транспорта и возмещаются расходы, если личный транспорт используется с согласия работодателя в служебных целях (ст. 188 ТК РФ). Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Часто по приказу работнику выплачивают компенсацию по норме, установленной Правительством РФ и сверх этого расходы на бензин.

Поскольку такое положение прямо не предусмотрено письмом Минфина России от 21.07.1992 № 57, то представляется правомерным и позиция налоговых органов по данному вопросу. В размерах компенсации работнику учтено возмещение затрат по эксплуатации используемого для служебных поездок личного легкового автомобиля: сумма износа, затраты на горюче-смазочные материалы, техническое обслуживание и текущий ремонт (письмо МНС России от 02.06.2004 № 04-2-06/419).

Компенсация за использование личного транспорта в служебных целях выплачивается работникам в тех случаях, когда их работа по роду производственной (служебной) деятельности связана с постоянными служебными разъездами в соответствии с их должностными обязанностями.

Изначальный документ, который установил данную компенсацию - письмо Минфина России от 21.07.1992 № 57 "Об условиях выплаты компенсации работникам за использование ими личных легковых автомобилей для служебных поездок". Документ действующий, хотя сами нормы выплат менялись в дальнейшем. Вот его мы и рекомендуем прочитать бухгалтеру особенно внимательно. В пункте 3 сказано, что конкретный размер компенсации определяется в зависимости от интенсивности использования личного легкового автомобиля для служебных поездок. В размерах компенсации работнику учтено возмещение затрат по эксплуатации используемого для служебных поездок личного легкового автомобиля (сумма износа, затраты на ГСМ, техническое обслуживание и текущий ремонт).

Расчет размеров компенсации производится по формуле:

К = А + ГСМ + ТО + ТР,

где

К - сумма компенсации,

А - амортизация автомобиля;

ГСМ - затраты на горюче-смазочные материалы;

ТО - техническое обслуживание;

ТР - текущий ремонт.

Начисление компенсации производится на основании приказа руководителя организации.

Компенсация начисляется ежемесячно в твердой сумме, независимо от количества календарных дней в месяце. За время нахождения работника в отпуске, командировке, невыхода его на работу вследствие временной нетрудоспособности, а также по другим причинам, когда личный автомобиль не эксплуатируется, компенсация не выплачивается.

Самым трудным в данной ситуации представляется подтверждение именно факта и интенсивности использования машины сотрудником. Поэтому основанием для начисления компенсации, кроме приказа руководителя, может быть разъездная ведомость или иной аналогичный документ, форма которого утверждена в приказе об учетной политике организации. Путевые листы в данном случае не составляются.

Выплачиваемые работнику компенсации за использование личного легкового автомобиля в служебных целях являются для организации расходами по обычным видам деятельности на основании пункта 7 ПБУ 10/99.

Компенсация, выплачиваемая работнику в соответствии с законодательством, в пределах утвержденных норм не облагается налогом на доходы физических лиц (ст. 217 НК РФ) и единым социальным налогом (ст. 238 НК РФ). В данном случае законодательный документ - Трудовой кодекс РФ. В силу того, что Правительством РФ разработаны нормы компенсации применительно только к пункту 11 статьи 264 НК РФ (налог на прибыль), они не подлежат применению в целях определения налоговой базы по налогу на доходы физических лиц.

Налоговые органы настаивают на том, что нормы, применяемые в организации, не могут быть применены для НДФЛ, поскольку не являются нормами, установленными в соответствии с действующим законодательством РФ (письмо МНС России от 02.06.2004 № 04-2-06/419@ "О возмещении расходов при использовании работниками личного транспорта").

Однако в своем Постановлении от 26.01.2004 № Ф09-5007/03-АК ФАС Уральского округа пришел к выводу, что применять нормы компенсационных выплат, установленные главой 25 НК РФ, для исчисления НДФЛ неправомерно. Компенсация за личный транспорт освобождается от налога на доходы в размере, установленном письменным соглашением организации и работника. Это косвенным образом подтверждает и решение ВАС РФ от 26.01.2005 № 16141/04 (подробнее читайте ).

Таким образом, на наш взгляд, в рассматриваемой ситуации не возникает налогооблагаемой базы по налогу на доходы физических лиц.

Компенсация за использование личных легковых автомобилей в служебных целях в целях исчисления налога на прибыль является нормируемой величиной. Действующие в настоящее время нормы установлены постановлением Правительства РФ от 08.02.2002 № 92.

Расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм для целей налогообложения относятся к прочим расходам (подп. 11 п. 1 ст. 264 НК РФ). В налоговом учете эти расходы признаются на дату фактической выплаты начисленной компенсации.

Сумма компенсации, начисленная работнику сверх предельных норм, не может уменьшать налоговую базу для исчисления налога на прибыль организации. Эти расходы в целях налогообложения рассматриваются как сверхнормативные.

Разумеется, эту точку зрения можно пытаться оспорить, опираясь на более свежую позицию статьи 188 Трудового кодекса РФ. Но ведь и в письме Минфина речь шла о том, что при расчете компенсации нужно учесть все особенности использования личного автомобиля работником в производственных целях. А для налогообложения существует норма, и она однозначна. Поэтому расходы на приобретение ГСМ параллельно с выплатой компенсации не учитываются для целей обложения налогом на прибыль, поскольку данный автомобиль не является служебным (подп. 11 п. 1 ст. 264 НК РФ).

Расходы по компенсации работнику сверх установленных норм, а также стоимость израсходованных ГСМ, исключаемые из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов, признаются постоянной разницей (п. 4 ПБУ 18/02).

На сумму постоянного налогового обязательства, рассчитанного на ее основе, организация корректирует величину условного расхода (условного дохода) по налогу на прибыль (п. 20, 21 ПБУ 18/02).

Учет ГСМ в "1С:Бухгалтерии 7.7"

Учет ГСМ в конфигурации "1С:Бухгалтерия 7.7" (ред. 4.5) ведется на счете 10.3 "Топливо". В справочнике "Материалы" для элементов, относящихся к ГСМ, следует указать вид "(10.3) Топливо" (см. рис. 1).

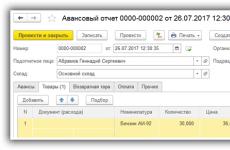

Приобретение ГСМ отражается документами "Поступление материалов" или "Авансовый отчет", в последнем документе следует указать корреспондирующий счет 10.3.

Для отражения расхода ГСМ удобно пользоваться документом "Перемещение материалов", выбрав вид перемещения: "Передача в производство" (см. рис. 2). В документе нужно указать счет затрат, соответствующий направлению использования автомобиля (20, 23, 25, 44) и статью затрат.

Рекомендуется в справочнике статей затрат задать две статьи для отражения расходов по ГСМ, для одной из которых установить "Вид расходов" для целей налогового учета "Другие расходы, принимаемые для целей налогообложения", а для второй (расходы сверх нормы) - "Не принимаемые для целей налогообложения" (рис. 3).

Если предприятие не относится к автотранспортным, то оно не обязано составлять ежедневно путевой лист. Каждое предприятие вправе установить периодичность его заполнения, исходя из своей производственной деятельности – ежедневно, ежедекадно либо ежемесячно.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Единственное условие заключается в правильном обосновании потребления ГСМ, в возможности его определения, чтобы списать на основе путевого листа.

Правила

Предприятию следует определиться со способом учета, чтобы иметь возможность списать израсходованное топливо.

Как правило, водитель производит заправку автотранспортного средства самостоятельно на выделенные для этих целей средства, после чего сдает авансовый отчет в бухгалтерию предприятия.

К нему он прилагает чек автозаправочной станции, выданный за покупку у него топлива. Материальный бухгалтер оприходует топливо на счет 10 «Материалы».

Не исключается вариант заключения договора с компанией, занимающейся заправкой автотранспорта, об оплате топлива и смазочных материалов безналичным способом по специальным картам.

В конце истекшего месяца АЗС предоставляет полную информацию об объеме топлива, его стоимости, которое было отпущено ею по топливной карте.

Оприходование производиться на счет 10 материальным бухгалтером либо открывает индивидуальный счет второго порядка.

Списывается израсходованный объем ГСМ на счетах:

- 20 «Основное производство»;

- 26 «Общехозяйственные расходы»;

- 44 «Расходы на продажу».

Выбор счета остается за предприятием, который должен учесть особенности производственной деятельности, технические характеристики, марку и модель отдельного автотранспорта. В такой ситуации топливо списывается на основании путевого листа, заполняемого водителем.

Он входит в число первичных документов. В нем указывается маршрут, его общий километраж, объем топлива на начало рабочего дня и на его конец.

Как правило, списывается разница в объемах топлива по его фактической себестоимости. Затраты должны быть обоснованными и не превышать установленные нормы потребления топлива.

Что касается налогового учета на прибыль стоимость ГСМ сообразно НК можно включить в материальные затраты.

Но можно отнести их к прочим расходам соответственно предписаний НК. Чтобы не возникли вопросы относительно объема израсходованного топлива нужно применять определенные виды норм.

Путевой лист должен быть оформлен на бланке с типовой формой № 3, которая была утверждена постановлением Госкомстата.

Его публикация была произведена 28 ноября 1997 года под номером . Хотя предприятие может разработать собственный бланк, что тоже не возбраняется.

Но следует в нем указать все реквизиты, входящие в число обязательных атрибутов. Они обосновывают экономические затраты.

Порядок

Предприятию следует оприходовать ГСМ отдельным документом на основе приходного ордера — «поступление материалов».

В большинстве случаев оно списывает горюче-смазочные материалы один раз в месяц. Процедуру осуществляет бухгалтерия, вернее материальный бухгалтер, ведущий учет материальных ресурсов.

В его обязанности входит ведение первичных материалов:

- заполнение ведомости движения ГСМ, содержащей его поступление и использование;

- получение путевых листов, обработка заключенных в нем сведений и их занесение в вышеуказанную ведомость;

- принятие авансового отчета, выборка и сверка содержащихся в нем данных;

- составление журнал с унифицированной формой регистрации приходных и расходных ордеров по кассе, если ГСМ закупается по талонам;

- обработка сведений, содержащихся в приказах руководства об утверждении лимита на пробег автотранспортного средства, о нормах потребления горюче-смазочных материалов и размере надбавок к ним, зимнем и летнем периодах эксплуатации автотранспорта, направлениях в командировки.

ГСМ списываются на основании вышеперечисленных актов материальным бухгалтером и специально сформированной для производства процедуры комиссией в составе трех и более человек.

Первичные документы обосновываются требованием-накладной, заправочными карточками, чеками АЗС по фактическому использованному объему ГСМ.

Пример списания ГСМ по путевым листам

Чтобы произвести оформление списание следует завести документ «перемещение материалов», составленный по товарным накладным.

Путевой лист должен быть заполнен соответственно принимаемым нормам расхода топлива, которое было израсходовано отдельным транспортным средством.

Для оформления процедуры списания заполняется:

- дебет счета 1 401 01 272 «Расходование материальных запасов»;

- кредит счета 1 105 03 440 «Уменьшение стоимости горюче-смазочных материалов».

Каждое предприятие имеет свои отличительные признаки, обуславливаемые отраслью производства, которое принадлежит к отдельной сфере экономики. Его деятельность должна полностью учитываться в бухгалтерском учете.

При этом бухгалтер, отражая приносящую прибыль производственную функцию должен заполнить :

- дебет счета 2 106 04 340 «Увеличение стоимости изготовления материалов, готовой продукции либо выполненных работ, оказанных услуг;

- кредит счета 2 105 03 440 «Уменьшение стоимости горюче-смазочных материалов».

Расчет

На каждую марку автотранспорта можно просчитать норму потребления путем производства определенных расчетов, исходя их общего километража пройденного пути.

Например, для легковых автомобилей он по выражению: Где:

В качестве примера приводится расчет нормы потребления топлива автомобиля марки ГАЗ-3110, имеющего двигатель ЗМЗ-4026.10.

Его базовая норма потребления топлива равна 13,0 литров на 100 км пробега. Согласно указаниям руководства предприятия на автомобиле была произведена работа по сбыту готового продукции.

При этом он проехал 232 км, их коих по городу – 128 км, по области – 104 км. Его эксплуатация осуществлялась в зимний период времени.

Принятые надбавки:

Нахождение нормы расхода топлива:

Всего по путевому листу израсходовано 30,2 литра за рабочий день. Если принят результат вычислений как среднее потребление топлива, то за месяц работы автомобиль израсходует для выполнения производственных заданий: Где:

Итого получаем:

Материальному бухгалтеру следует списать приблизительно 634,27 литра топлива за один месяц, так как за месяц было принято усредненное значение расхода топлива.

Списание смазочного материала, тормозной жидкости, тосола вычисляются сообразно утвержденным нормам потребления.

Норма расхода топлива может быть увеличена на 20%:

- при производстве капитального ремонта;

- при эксплуатировании на протяжении пяти лет.

При этом расход смазочного материала при производстве капитального ремонта оборудованных на автомобиле агрегатов, устанавливается от одной заправочной емкости системы смазки.

При этом расход тормозных, охлаждающих, иных видов рабочих жидкостей находится в зависимости от объема заправленного топлива и дозаправки сообразно рекомендациям завода-изготовителя.

Можно ли списывать без путевых листов

Помимо списания по путевым листам существует ряд способов, наиболее распространенными из которых являются:

- учет по лимитам;

- компенсация расходов.

При первом случае устанавливается предприятие система контроля ГСМ, то есть лимит на потребление топлива. Под понятием «учет лимита» подразумевается выделение конкретных средств на покупку ГСМ на один месяц работы автотранспорта.

Также применяются топливные карты, по которым АЗС отпускает ГСМ, оформляемые на каждый автотранспорт. Обобщенная сумма денежных средств не должна превысить установленную по лимиту норму.

Данная система оправдала себя при одинаковом маршруте автотранспорта, повторяющегося каждый день. Если образовывается перерасход ГСМ, то материальный бухгалтер составляет официальные бумаги, по которым находится сумма превышения. Она списывается в установленном порядке.

Во втором заключается договор между предприятием и сотрудником на использование личного транспорта.

В основе сделки лежат указания ТК, в которых излагаются условия и порядок выплаты компенсации и возмещения сотруднику.

Договор заключается при обоюдном согласии заинтересованных сторон, но вводятся ограничения по размеру компенсации на транспорт в зависимости от его марки, модели и модификации. Списывается ГСМ, сообразно установленным на предприятии нормативам.

И в заключение следует отметить, что в налоговом учете ГСМ разрешается списывать в размере фактически израсходованных средств. Но обоснованными они считаются, если расходы не превышают нормативные значения.

Каждый автомобиль нужно «кормить» - либо бензином, либо дизельным топливом, реже - газом. Бухгалтеру же приходится разбираться с учетом расходов на горючее. На вопросы, возникающие в связи с этим у наших читателей, мы и ответим.

Для подтверждения расходов на ГСМ одних талонов мало

И. Сызоев, Московская обл.

У нашей фирмы есть автомобиль для развоза товаров покупателям. Водитель оплачивает бензин талонами, которые покупает фирма. Какой документ нам нужен для подтверждения расходов на бензин? Как отразить в бухучете движение талонов?

: Для подтверждения расходов на бензин вам понадобятся:

- путевой лист, который подтверждает расход топлива. В листе должны быть указан ыПисьмо Минфина от 20.02.2006 № 03-03-04/1/129 :

Номер и марка автомобиля;

Ф. и. о. водителя;

Маршрут передвижения;

Пробег автомобиля по показаниям одометра (находится на спидометре);

Расход топлива за период, на который составляется путевой лист;

- платежки и накладные на приобретение талонов.

ПРЕДУПРЕЖДАЕМ РАБОТНИКА

При заправке служебного автомобиля надо сохранять все документы, полученные на АЗС, чтобы затем передать их в бухгалтерию. И не важно, как происходит оплата: наличными, талонами или по топливной карте.

Что касается бухучета талонов, то правильнее отражать их как аванс, выплаченный поставщику. После того как талоны отоварены, вы списываете цену отпущенного топлива с кредита счета 60 в дебет счета 10-3. А уже оттуда по данным путевых листов списываете реально использованное топливо в дебет счетов затрат: 20 «Основное производство», 26 «Общехозяйственные расходы» или 44 «Расходы на продажу» (в зависимости от того, где задействован транспорт). Стоимость истраченного бензина определяете либо по методу ФИФО, либо по средней стоимости (это должно быть закреплено в вашей учетной политике).

Для учета движения талонов желательно завести отдельную книгу либо ведомость. Нелишним будет отражать движение талонов на забалансовом счете 006 «Учет бланков строгой отчетности». Проще это делать в условной оценке (к примеру, один талон - 1 руб. либо 1 л топлива - 1 руб.). Так вы обеспечите контроль за сохранностью талонов, и в бухгалтерской программе будет наглядно отражено, сколько осталось талонов или литров топлива, которые можно получить по талонам.

Авансовый отчет на топливную карту не нужен

Татьяна Бахчина, г. Сызрань

Когда мы выдавали водителям наличные для заправки, то требовали от них потом авансовый отчет. Теперь перешли на топливные карты. Выдаем водителям уже не деньги, а сами карточки. Они ими расплачиваются за бензин, получают на АЗС чек. Нужно ли им заполнять авансовые отчеты?

: Нет, не нужно. При получении бензина по топливной карте водитель ничего автозаправке не платит. Топливная карта - это лишь техническое средство учета оплаченного и отпущенного топлива. Полученный от АЗС документ - это тоже не чек ККТ, подтверждающий оплату бензина. Это, так сказать, замена или своеобразный дубликат накладной на отпуск топлива (обычно накладные поставщик топлива передает в конце месяца). Такой чек поможет определить, сколько бензина в литрах было заправлено в конкретную машину. Поэтому если карта не закреплена за конкретным автомобилем, то одновременно со сдачей путевых листов требуйте от водителя и чеки АЗС.

«Бензиновые» нормы облегчат общение с налоговой

Ирина Л., бухгалтер, г. Лобня

Купили на фирму две машины. Нужно ли применять какие-то нормы расхода бензина в целях налогообложения? Или можно брать расходы по факту - сколько потратил водитель на бензин, столько в расходы сразу и списывать?

: Если вы сможете обосновать, что весь бензин израсходован водителем строго для деловых целей вашей фирмы, то списывайте расходы по факту. Но на деле сложно подтвердить четкий маршрут движения автомобиля. В частности, многим водителям разрешено по окончании рабочего дня уезжать на служебных автомобилях домой. Некоторые организации подключают для фиксации маршрута автомобиля современные системы контроля за перемещением автомобиля и расходом топлива.

Если подобной системы учета нет, то лучше сверять количество израсходованного топлива с какими-либо нормами. Возможны два варианта.

ВАРИАНТ 1. Если вас устраивают «топливные» Рекомендации Минтранса, то на них и ориентируйтес ьМетодические рекомендации, введенные в действие Распоряжением Минтранса от 14.03.2008 № АМ-23-р . Для многих бухгалтеров это наименее трудозатратный вариант обосновать затраты на топливо. Плюс такого варианта еще и в том, что Рекомендации Минтранса довольно подробно проработаны: базовые нормы расхода топлива корректируются на повышающие коэффициенты, учитывающие различные факторы. Да и некоторые суды не видят в нормировании расходов на ГСМ по Рекомендациям Минтранса ничего противозаконног оПостановление 4 ААС от 05.04.2011 № А19-14025/10 .

В то же время нужно отметить, что Минфин не особо настаивает на применении минтрансовских норм, а лишь советует учитывать их в работ еПисьмо Минфина от 03.09.2010 № 03-03-06/2/57 . Ведь Минтранс не вправе устанавливать какие-либо правила, влияющие на исчисление налогов. К тому же Методические рекомендации Минтранса не были официально опубликованы, а в гл. 25 НК нет никаких требований о нормировании расходов на ГСМПостановление 16 ААС от 20.04.2012 № А61-263/09 .

ВАРИАНТ 2. Если вам удобнее разработать собственные нормативы расхода топлива, то списывайте ГСМ по самостоятельно утвержденным нормам.

Но какой бы вариант вы ни выбрали, без путевых листов не обойтись.

Если минтрансовской нормы нет, можно разработать свою

Елизавета Круглова, г. Дубна

Бензин списываем на расходы по нормам из минтрансовских Рекомендаций. Сейчас купили грузовую «газель» ГАЗ-3302. А для нее нормативов нет. Что посоветуете? Списывать по факту или самим разработать норму?

: С нормативом всегда удобнее: это позволит контролировать водителей и подтверждать обоснованность расходов. Вы можете ориентироваться на расход топлива, приведенный в технической документации изготовителя машин ыПисьмо Минфина от 14.01.2009 № 03-03-06/1/6 . Правда, он не учитывает многих факторов - загрузку автомобиля, езду в пробках или в зимнее время.

Поэтому норму расхода, которую указал изготовитель, лучше взять лишь за основу норматива. А дальше - работаем с ней так, как это предлагает Минтранс в своих Рекомендациях. В частности, эту норму увеличиваем на повышающий коэффициент, зависящий:

- от возраста автомобиля и его пробега: старше 5 лет с общим пробегом более 100 тыс. км - до 5%; старше 8 лет с общим пробегом более 150 тыс. км - до 10%;

- от зимней эксплуатации - коэффициент может быть до 10%;

- от использования кондиционера или климат-контроля - к базовой норме прибавляем до 7%;

- от числа жителей населенного пункта: чем больше город - тем больше коэффициент.

Кроме того, для грузовика к базовой норме расхода прибавляется дополнительный расход - 2 л бензина на тонну груза в расчете на 100 км пробега.

Командировка на личной машине = лишние документы

Марина Сергеевна, бухгалтер, г. Тула

Директор ездил в командировку на личном авто, привез чеки на бензин, ему все оплатили и списали на расходы. Сейчас внутренний аудитор считает это нарушением. Говорит, что расходы документально не подтверждены: нет ни путевого листа, ни приказа, в котором было бы прописано, что директор может пользоваться личным авто для служебных целей. Прав ли аудитор?

: Да, ваш аудитор прав. Без путевого листа нельзя признать расходы на топливо обоснованными. А оформить использование автомобиля в служебных целях можно двумя способами.

Первый - можно составить соглашение с директором об использовании его автомобиля на период командировки. Тогда вы должны будете выплатить ему компенсаци юст. 188 ТК РФ . Однако учтите, что для целей налогообложения прибыли компенсационные выплаты нормируютс яподп. 11 п. 1 ст. 264 НК РФ ; п. 1 Постановления Правительства от 08.02.2002 № 92 :

РАССКАЗЫВАЕМ РУКОВОДИТЕЛЮ

Если сотрудник часто использует личное авто для служебных поездок, то в налоговом плане выгоднее заключить с ним договор аренды, чем выплачивать ему компенсацию.

- по легковым авто с двигателем до 2000 куб. см включительно - не более 1200 руб. в месяц;

- с двигателем свыше 2000 куб. см - не более 1500 руб. в месяц.

Причем, по мнению налоговых инспекторов и Высшего арбитражного суда, этот компенсационный норматив включает в себя возмещение абсолютно всех расходов работника, включая и затраты на ГСМПисьма УФНС по г. Москве от 04.03.2011 № 16-15/020447@ ; Минфина от 16.11.2006 № 03-03-02/275 ; Решение ВАС от 14.09.2009 № ВАС-10278/09 . Поэтому, по мнению проверяющих, для целей налога на прибыль компенсацию учесть можно, а вот возмещение транспортных расходов (оплату бензина, масла и т. д.) - уже нельзя.

Поэтому более приемлем второй вариант - оформить с директором договор аренды его машины с экипажем. Тогда вы сможете учесть в расходах и арендную плату за машину, и расходы на бензин, подтвержденные путевыми листами. На учет в расходах платы за аренду машины никаких норм нет - сколько пропишете в договоре, столько и учтете в расхода хподп. 5 п. 1 ст. 254 , подп. 11 п. 1 ст. 264 НК РФ ; ст. 646 ГК РФ ; Письмо Минфина от 15.10.2010 № 03-03-06/1/649 . Только не забудьте удержать НДФЛ с арендной платы, полученной директором. А вот с суммы возмещения расходов на ГСМ НДФЛ удерживать не нужн оподп. 4 п. 1 ст. 208 НК РФ ; Письмо ФНС от 25.03.2011 № КЕ-3-3/926 .

ГСМ может быть и товаром

Виолетта Роскина, бухгалтер, г. Йошкар-Ола

Устроилась в организацию, которая занимается грузоперевозками. Своих машин нет - заключили договоры перевозки с водителями-предпринимателями. За рейс выплачиваем деньги водителю так: берем согласованную цену рейса, из нее вычитаем стоимость отпущенного ему бензина, который закупает наша фирма. Количество ГСМ определяется по договоренности с водителем.

ГСМ списывается по реестру на водителей, реестр прикладывается к требованию-накладной. Отпущенный водителям бензин учитывается как расходы фирмы, НДС принимаем к вычету. Путевых листов у нас нет. Получается иногда, что в пересчете на 100 км расход топлива - 100 литров. Сомневаюсь, правильно ли все это?

: Разумеется, нет. Расходы на ГСМ вы учесть в расходах не можете - у вас нет ни собственного, ни арендованного транспорта.

В вашей ситуации получается, что вы расплачиваетесь с предпринимателями частично деньгами, частично - бензином за оказанные вам услуги по перевозке. Поэтому вам надо отражать реализацию бензина. Причем надо начислять на его стоимость НДС. А в расходы вы сможете списать стоимость рейса и покупную цену приобретенного бензина (проданного как товар).

И учтите, что сложившаяся у вас ситуация очень похожа на схему минимизации налогообложения. Инспекторы при проверке наверняка заподозрят, что вы проводите покупку бензина через свою фирму лишь для того, чтобы необоснованно заявить вычет входного НДС по топливу.

Чтобы избежать претензий при налоговых проверках (хотя бы по будущим операциям), лучше заключить прозрачный договор с водителями-перевозчиками. К примеру, водители сами могут покупать топливо, а его стоимость они затем учтут при расчете конечной цены перевозки. Тогда топливо вообще не будет проходить как отдельный расход в вашей организации. Если водитель-предприниматель - плательщик НДС, то вы сможете принять к вычету НДС, предъявленный вам по его услугам.

Стоимость израсходованного не по назначению бензина можно удержать с водителя

Светлана Якобсон, Московская обл.

Наши водители, как правило, укладываются в нормы расхода топлива (мы применяем минтрансовские). Но бывают и исключения. Иногда - по объективным причинам, иногда - видно, что водитель хитрит. В первом случае - признаем превышение в бухучете как наш расход (не учитываемый при расчете налога на прибыль), во втором - удерживаем разницу из зарплаты работника. Нужно ли при удержании денег с водителя оформлять реализацию ему бензина? И что с НДС по бензину?

: Оформлять продажу бензина работнику не нужно. Ведь вы всего лишь получаете компенсацию. При этом взысканную стоимость топлива нельзя включить в расходы ни в бухучете, ни в налоговом учете. Также НДС, приходящийся на нее, нельзя принять к вычету. В бухучете это можно оформить такими проводками:

Покупка бензина за наличные - проблема с вычетом НДС

Инна Щеглова, г. Мурманск

Водители иногда покупают бензин за наличные деньги. Естественно, никакого счета-фактуры они не приносят. Только авансовый отчет и приложенный к нему чек, в котором выделена сумма НДС. Можем ли мы по этому чеку принять к вычету НДС по бензину?

Рассмотренные в статье судебные решения можно найти: раздел «Судебная практика» системы КонсультантПлюс: Этот вопрос возникает у бухгалтеров довольно часто. И ответить на него однозначно нельзя. Инспекторы и Минфин считают, что вычет НДС по топливу возможен только при наличии счета-фактур ыПисьма Минфина от 03.08.2010 № 03-07-11/335 , от 09.03.2010 № 03-07-11/51 , от 15.06.2010 № 03-07-11/252 . Так что если не хотите сложностей - не берите НДС к вычету. Если же есть силы поспорить, то можете входной НДС предъявить к вычету и сослаться на Высший арбитражный суд. В одном из решений он подтвердил, что чека ККТ с выделенной суммой НДС достаточно, чтобы принять этот налог к вычет уПостановление Президиума ВАС от 13.05.2008 № 17718/07 . Его позицию взяли на вооружение и федеральные арбитражные суд ысм., например, Постановления ФАС МО от 23.08.2011 № КА-А41/7671-11 ; ФАС ЦО от 05.08.2010 № А64-3986/09 .

Налог на прибыль

Согласно пп. 2 п. 1 ст. 253 НК РФ расходы, связанные с производством и реализацией, включают в себя расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии.

В соответствии с пп. 11 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся расходы на содержание служебного транспорта (автомобильного, железнодорожного, воздушного и иных видов транспорта).

По общему правилу, расходами для целей налогообложения признаются обоснованные (экономически оправданные) и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком (п. 1 ст. 252 НК РФ).

Таким образом, Налоговый кодекс не устанавливает предельную величину расходов на ГСМ. Для целей налогообложения прибыли признаются фактически понесенные налогоплательщиком расходы, выраженные в денежной форме и подтвержденные оправдательными документами.

Для чего нужны нормы расхода ГСМ

Установление на предприятии норм расходования ГСМ относится к элементам внутреннего контроля, поскольку позволяет исключить бесконтрольное потребление ГСМ и злоупотребления со стороны водителей и иных работников, обслуживающих автотранспортные средства.

Нормы расходования ГСМ устанавливаются приказом руководителя (индивидуального предпринимателя). При установлении норм предприятие вправе использовать:

Информацию о потреблении топлива из руководства по эксплуатации транспортного средства;

Результаты испытаний, проведенных техническими специалистами предприятия;

Примечание. Применение указанных методических рекомендаций является правом налогоплательщика, но не обязанностью (см.письмо Минфина РФ от 27.01.2014 № 03-03-06/1/2875)

Для разных марок и типов автомобилей, которые имеются на предприятии, могут применяться разные источники информации.

Приказ руководителя о нормах расходования ГСМ должен быть доведен до сведения водителей под роспись. Экземпляр приказа также должен быть передан в бухгалтерию.

По каждому случаю перерасхода ГСМ (т.н. «пережогу») водитель должен написать объяснительную записку. Если руководитель (иное ответственное должностное лицо, назначенное приказом) признает правомерность «пережога», то бухгалтерия на основании соответствующего распоряжения спишет расход топлива сверх норм в затраты. Также может быть принято решение о покрытии «пережога» за счет экономии ГСМ в следующие месяцы.

Порядок учета, списания ГСМ и документального оформления следует установить локальным документом предприятия. Это может быть раздел учетной политики, отдельный стандарт или иной внутренний распорядительный документ.

О путевом листе

Согласно п. 2 ст. 6 Устава автомобильного транспорта и городского наземного электрического транспорта (Федеральный закон от 08.11.2007 № 259-ФЗ) запрещается осуществление перевозок пассажиров и багажа, грузов автобусами, трамваями, троллейбусами, легковыми автомобилями, грузовыми автомобилями без оформления путевого листа на соответствующее транспортное средство.

Таким образом, в силу закона путевой лист должен быть оформлен при перевозке автотранспортным средством пассажиров, багажа, грузов.

Обязательные реквизиты и порядок заполнения путевых листов утверждены приказом Минтранса РФ от 18.09.2008 № 152.

Путевой лист оформляется на каждое транспортное средство, используемое юридическим лицом, индивидуальным предпринимателем для осуществления перевозок грузов, пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом в городском, пригородном и междугородном сообщениях (п.п. 9, 10 приказа № 152).

Путевой лист оформляется на один день или срок, не превышающий одного месяца (п.10 приказа № 152).

Обязательные реквизиты путевого листа и их описание приведены в п.п. 3 – 8 приказа № 152. Так, путевой лист должен содержать следующие обязательные реквизиты:

Наименование и номер путевого листа;

Сведения о сроке действия путевого листа;

Сведения о собственнике (владельце) транспортного средства;

Сведения о транспортном средстве;

Сведения о водителе.

В частности, сведения о транспортном средстве включают показания одометра (полные км пробега) при выезде транспортного средства из гаража (депо) и его заезде в гараж (депо).

Документальное оформление

В зависимости от способа приобретения оприходование ГСМ осуществляется на основании:

Накладной поставщика (Дебет 10-3 Кредит 60);

Чека ККТ (с указанием количества, марки, цены и общей стоимости ГСМ), приложенного к авансовому отчету водителя (Дебет 10-3 Кредит 71).

Списание ГСМ производится по окончании каждого месяца в следующем порядке:

1) бухгалтер производит расчет количества ГСМ, подлежащего списанию по каждому водителю в пределах установленных норм, на основании путевых листов или показаний тахографов;

2) в отношении перерасходов в бухгалтерию передаются объяснительные водителей с распоряжением руководителя о списании (несписании) в расходы;

3) на основании расчета и отдельных распоряжений бухгалтер производит списание ГСМ по каждому водителю (Дебет 20, 26,23, 44, др. Кредит 10-3);

4) составляется общий акт на списание ГСМ за соответствующий месяц, в котором указываются общее количество ГСМ (по маркам, видам) и их общая стоимость в рублях. Акт утверждается руководителем предприятия.

Вопрос 1. Оптовое предприятие имеет 3 грузовых автомобиля, оборудованные тахографами. Можем ли мы производить расчет расхода ГСМ исходя из данных пробега автомобилей не по путевым листам, а по тахографам?

Да, можно.

Тахограф – контрольное устройство, устанавливаемое на борту автотранспортных средств. Предназначено для регистрации скорости, времени в пути, маршрута, пройденного расстояния и др.

Независимо от водителя тахограф регистрирует скорость и пройденный путь. Выдаваемый тахографом документ является объективным, автоматически формируемым, защищенным от фальсификаций. При наличии документа, выданного тахографом, отпадает необходимость в обработке бухгалтером путевого листа для определения фактического расхода ГСМ.

Вопрос 2. У нас заключен договор с поставщиком ГСМ. Мы производим оплату и получаем накладную и счет-фактуру на ГСМ и талоны. Как нам учитывать ГСМ по водителям?

При получении накладной и счета-фактуры от поставщика в учете следует сделать проводки:

Дебет 10-3, субсчет «ГСМ в талонах» (касса) Кредит 60 – на стоимость ГСМ;

Дебет 19-3 Кредит 60 – на сумму предъявленного НДС.

Талоны следует оприходовать за балансом на счете 006.

По мере выдачи талонов водителям в учете делают следующие записи:

Кредит 006 – выданы по ведомости талоны конкретному водителю;

Дебет 10-3, субсчет «ГСМ в талонах» (водитель) Кредит 10-3, субсчет «ГСМ в талонах» (касса).

На основании отчета поставщика (АЗС) о фактически залитом бензине в каждую машину:

Дебет 10-3 «ГСМ в баках» (водитель) Кредит 10-3 «ГСМ в талонах» (водитель).

По окончании месяца списывается фактический расход ГСМ в пределах установленных норм на основании расчета бухгалтера:

Дебет 20, 23, 26, 44, др. Кредит 10-3 «ГСМ в баках» (водитель).