Классификация дебиторской и кредиторской задолженности. Бухгалтерский учет расчетов Пбу по учету кредиторской задолженности

Нормативные документы

1. Федеральный закон от 21.11.1996 № 129-ФЗ «О бухгалтерском учете», ст.11, 12;

2. Положение о ведении бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (приказ Минфина от 29.07.1998 № 34н), п.70, п.п. 73-77;

3. Инструкция к Плану счетов (приказ Минфина от 31.10.2000 № 94н);

4.. ПБУ 21/2008 «Изменение оценочных значений» (приказ Минфина РФ от 06.10.2008 № 106н);

5. Методические указания по инвентаризации имущества и финансовых обязательств (приказ Минфина от 13.06.1995 № 49), п.п. 3.44-3.48;

6. Постановление Госкомстата от 18.08.1998 № 88 (унифицированная форма № ИНВ-17 с приложением и указания по ее заполнению).

Состав дебиторской задолженности

В бухгалтерском учете и отчетности отражается дебиторская задолженность:

Покупателей и заказчиков (балансовый счет 62 ),

Поставщиков по полученным авансам (балансовый счет 60 ),

Персонала по заработной плате, подотчетным суммам, возмещению ущерба, иным операциям (балансовые счета 70, 71, 73 ), кроме процентных займов, которые отражаются в составе финансовых вложений;

Бюджета и внебюджетных фондов по возврату налоговых вычетов, по излишне перечисленным налогам, авансам и взносам (балансовые счета 68, 69 ),

Учредителей (участников, акционеров) по взносам в уставный капитал (балансовый счет 75 ),

Прочих дебиторов (балансовый счет 76 ).

Дебиторская задолженность отражается в учете и отчетности в сумме фактической задолженности.

Резервы сомнительных долгов в бухгалтерском учете

Резервы сомнительных долгов (балансовый счет 63 ) являются оценочными резервами. Создание таких резервов является обязанностью организации в случаях, когда у нее имеется дебиторская задолженность, отвечающая признакам сомнительной задолженности.

Согласно п.70 Положения о бухгалтерском учете и отчетности сомнительной считается дебиторская задолженность организации, которая:

а) не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором ;

б) (и) не обеспечена соответствующими гарантиями.

Величина резервов определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Таким образом, организация самостоятельно определяет, какая дебиторская задолженность является сомнительной, по результатам проведенной годовой инвентаризации активов и обязательств.

Инвентаризация дебиторской задолженности оформляется актом унифицированной формы № ИНВ-17. В акте отражают дебиторскую задолженность по каждому дебитору. Приложением к акту является справка, в которой указывают наименование и адрес дебитора, сумму дебиторской задолженности по каждому документу (основанию), а также реквизиты документа, на основании которого эта задолженность числится в бухгалтерском учете.

По результатам инвентаризации составляется протокол инвентаризационной комиссии, в котором делаются выводы о наличии сомнительных долгов и необходимости создания резервов сомнительных долгов. После утверждения протокола приказом руководителя бухгалтер формирует резервы по каждому сомнительному долгу. Указанная операция оформляется бухгалтерской справкой.

Формирование резервов в бухгалтерском учете отражается проводками:

Дебет 91-2 Кредит 63 , «Наименование дебитора», «Номер договора (иного документа)» - на сумму долга, признанного сомнительным.

По окончании срока исковой давности неистребованная дебиторская задолженность, под которую образован резерв сомнительных долгов, списывается за счет созданного резерва: Дебет 63 Кредит 60, 62, 71, 73, 76 . Исковой давностью признается срок для защиты права по иску лица, право которого нарушено (ст. 195 Гражданского кодекса РФ). Общий срок исковой давности устанавливается в три года (ст. 196 ГК РФ).

Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за бухгалтерским балансом на счете 007 в течение 5 лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

На конец каждого отчетного года суммы неиспользованных резервов относятся в прочие доходы: Дебет 63 Кредит 91-1 . Одновременно по данным годовой инвентаризации дебиторской задолженности формируются новые резервы сомнительных долгов: Дебет 91-2 Кредит 63 .

В Бухгалтерском балансе дебиторская задолженность отражается в активе баланса за минусом созданных резервов сомнительных долгов.

Внимание: порядок формирования и состав резервов сомнительных долгов в бухгалтерском и налоговом учете не совпадают .

Резервы по сомнительным долгам в налоговом учете

Резервы по сомнительным долгам создаются в соответствии со ст.266 НК РФ. Создание таких резервов является правом налогоплательщика, которое он должен закрепить в налоговой учетной политике.

Для целей налогообложения сомнительный долг – это любая задолженность, которая:

а) возникла в связи с реализацией товаров, выполнением работ, оказанием услуг;

б) не погашена в сроки, установленные договором;

в) не обеспечена залогом, поручительством, банковской гарантией.

При этом при формировании резерва:

1) задолженность учитывается в полной сумме, включая НДС (см. письма Минфина РФ , от 03.08.2010 № 03-03-06/1/517 );

2) задолженность учитывается не зависимо от того, подтверждена она покупателями и заказчиками или нет (см. письмо Минфина РФ от 26.07.2006 № 03-03-04/1/612 ).

Общая сумма резервов в отчетном (налоговом) периоде не может быть более 10% доходов от реализации, отраженных в налоговой декларации по налогу на прибыль в этом отчетном (налоговом) периоде.

Резервы создаются по окончании каждого отчетного и налогового периода на основании проведенной инвентаризации. При этом выявляется срок задолженности от даты, когда по условиям договора (иного соглашения) должны быть осуществлены расчеты. Установлен следующий порядок создания резерва под конкретную дебиторскую задолженность:

1) задолженность более 90 дней – вся сумма долга включается в резерв;

2) задолженность от 45 до 90 дней – 50% в резерв;

3) задолженность до 45 дней – резерв не создается.

Резервы создаются под каждую сомнительную задолженность. Расчет суммы резервов оформляют в специальном налоговом регистре с указанием:

Наименования дебитора;

Номера договора;

Номера документа (акта, накладной и т.п.), на основании которого возникла задолженность;

Установленной даты расчетов по договору;

Суммы задолженности, в том числе по периодам: свыше 90 дней, от 45 до 90 дней, до 45 дней;

Общей суммы резервов;

Предельной суммы резервов (в размере 10% от доходов от реализации отчетного/налогового периода);

Суммы резервов, которая включается в состав внереализационных расходов отчетного (налогового) периода.

В течение отчетного (налогового) периода за счет резервов списывают безнадежные долги.

Для целей налогообложения безнадежный долг (долг, не реальный ко взысканию) – это:

1) долг, по которому истек срок исковой давности (3 года – ст.196 ГК РФ);

2) (или) долг, по которому в соответствии с гражданским законодательством обязательство прекращено:

а) вследствие невозможности его исполнения;

б) на основании акта государственного органа;

в) вследствие ликвидации организации.

Если при списании безнадежного долга суммы резерва (под этот конкретный долг) не достаточно, то разница относится во внереализационные расходы.

Если в течение отчетного (налогового) периода задолженность дебитором погашена, то соответствующая сумма исключается из резерва и отражается в составе внереализационных доходов.

В налоговой учетной политике организация должна установить (п. 5 ст. 266):

1) неиспользованная на конец отчетного (налогового) периода сумма резервов переносится на следующий отчетный (налоговый) период. В таком случае сумма вновь созданных по результатам инвентаризации резервов корректируется на переходящий остаток;

2) (или) неиспользованная на конец отчетного (налогового) периода сумма резервов восстанавливается, то есть включается в состав внереализационных доходов. Соответственно сумма вновь созданных по результатам инвентаризации резервов включается в состав внереализационных расходов.

Кредиторская задолженность относится к обязательствам организации.

Как объект бухгалтерского учета кредиторская задолженность – это денежная оценка суммы долга организации (должника) перед другими лицами (кредиторами).

Кредиторская задолженность учитывается на активно-пассивных счетах учета расчетов: 60, 62 (авансы полученные), 68, 69, 70, 71, 73, 75, 76. Долговые обязательства отражаются на пассивных счетах учета расчетов по займам и кредитам 66, 67.

Установлены следующие правила отражения в бухгалтерской отчетности кредиторской задолженности:

1. Не допускается зачет между статьями активов и пассивов (п. 34 ПБУ 4/99). Например, на отчетную дату свернутое сальдо по счету 68 «Расчеты по налогам и сборам» составляет 1 500 тыс. руб., в том числе дебетовое сальдо по субсчету 68-«Расчеты с бюджетом по НДС» - 2 000 тыс. руб. и кредитовое сальдо по другим налогам – 3 500 тыс. руб. В бухгалтерском балансе на отчетную дату сальдо по счету 68 должно быть представлено развернуто: в составе дебиторской задолженности (стр. 1230) – 2 000 тыс. руб., в составе кредиторской задолженности (стр. 1520) – 3 500 тыс. руб.

2. В бухгалтерском балансе кредиторская задолженность представляется как краткосрочная (V раздел баланса), если срок ее погашения составляет не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. В остальных случаях кредиторская задолженность представляется как долгосрочная и, соответственно, отражается в разделе IV бухгалтерского баланса (п. 19 ПБУ 4/99).

Например, в 2013 году организация получила кредит на строительство цеха в размере 100 млн. руб. сроком на 5 лет. При этом по условиям кредитного договора организация должна уплачивать проценты за пользование кредитом ежемесячно. Соответственно, в бухгалтерском балансе на 31.12.2013 г. сумма основного долга по кредиту отражается в составе долгосрочных обязательств по строке 1410, а сумма начисленных и непогашенных на отчетную дату процентов – в составе краткосрочных обязательств по строке 1510.

3. Кредиторская задолженность, выраженная в иностранной валюте (в том числе подлежащая оплате в рублях), для отражения в бухгалтерской отчетности пересчитывается в рубли по курсу, действующему на отчетную дату (п. п. 1, 5, 7, 8 ПБУ 3/2006). Исключение составляет кредиторская задолженность, возникшая в связи с получением аванса, предварительной оплаты или задатка. Кроме того, не пересчитываются остатки средств целевого финансирования, полученного в иностранной валюте. Такая кредиторская задолженность (обязательства) отражается в бухгалтерской отчетности по курсу на дату получения денежных средств (принятия их к учету) (п. п. 7, 9, 10 ПБУ 3/2006).

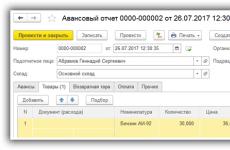

4. При получении организацией оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав) кредиторская задолженность отражается в бухгалтерском балансе в оценке за минусом суммы НДС, подлежащей уплате (уплаченной) в бюджет в соответствии с налоговым законодательством (см. приложение к письму Минфина РФ от 09.01.2013 № 07-02-18/01).

Например, организация получила аванс от покупателя в размере 118 000 руб. (Дебет 51 Кредит 62) и исчислила с полученного аванса сумму НДС к уплате (Дебет 76, субсчет «НДС с авансов полученных» Кредит 68, субсчет «Расчеты с бюджетом по НДС»). На отчетную дату отгрузка под полученный аванс не произведена. В бухгалтерском балансе кредиторская задолженность организации перед покупателем отражается по строке 1520 в размере 100 тыс. руб. (118 000 – 18 000).

5. В бухгалтерском балансе данные о кредиторской задолженности за приобретенные товары (работы, услуги) отражаются в случае их существенности обособленно от сумм, полученных организацией в соответствии с договорами авансов (предоплаты) (см. письмо Минфина РФ от 27.01.2012 № 07-02-18/01).

6. По полученным займам и кредитам задолженность показывается с учетом причитающихся на конец отчетного периода к уплате процентов (п. 73 ПВБУ № 34н).

7. Отражаемые в бухгалтерской отчетности суммы по расчетам с бюджетом должны быть сверены с налоговым органом и тождественны. Оставление на бухгалтерском балансе неурегулированных сумм по этим расчетам не допускается (п. 74 ПВБУ № 34н).

8. Штрафы, пени и неустойки, признанные организацией или по которым получены решения суда об их взыскании, относятся в прочие расходы и до их уплаты отражаются в бухгалтерском балансе в составе кредиторской задолженности (п. 76 ПВБУ 34н).

9. Суммы кредиторской и депонентской задолженности, по которым срок исковой давности истек, списываются в прочие расходы по каждому обязательству на основании (п. 78 ПВБУ 34н):

Данных проведенной инвентаризации;

Письменного обоснования;

- (и) приказа (распоряжения) руководителя организации.

Приказ Минфина РФ от 6 мая 1999 г. N 33н

"Об утверждении Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99"

Во исполнение Программы реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности, утвержденной постановлением Правительства Российской Федерации от 6 марта 1998 г. N 283, приказываю:

1. Утвердить прилагаемое Положение по бухгалтерскому учету "Расходы организации" ПБУ 10/99.

|

М.М. Задорнов |

Регистрационный N 1790

Положение

по бухгалтерскому учету "Расходы организации" ПБУ 10/99

(утв. приказом Минфина РФ от 6 мая 1999 г. N 33н)

С изменениями и дополнениями от:

30 декабря 1999 г., 30 марта 2001 г., 18 сентября, 27 ноября 2006 г., 25 октября, 8 ноября 2010 г., 27 апреля 2012 г., 6 апреля 2015 г.

I. Общие положения

1. Настоящее Положение устанавливает правила формирования в бухгалтерском учете информации о расходах коммерческих организаций (кроме кредитных и страховых организаций), являющихся юридическими лицами по законодательству Российской Федерации.

Применительно к настоящему Положению некоммерческие организации (кроме государственных (муниципальных) учреждений) признают расходы по предпринимательской и иной деятельности.

2. Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

3. Для целей настоящего Положения не признается расходами организации выбытие активов:

в связи с приобретением (созданием) внеоборотных активов (основных средств, незавершенного строительства, нематериальных активов и т.п.);

вклады в уставные (складочные) капиталы других организаций, приобретение акций акционерных обществ и иных ценных бумаг не с целью перепродажи (продажи);

по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т.п.;

в порядке предварительной оплаты материально-производственных запасов и иных ценностей, работ, услуг;

в виде авансов, задатка в счет оплаты материально-производственных запасов и иных ценностей, работ, услуг;

в погашение кредита, займа, полученных организацией.

Для целей настоящего Положения выбытие активов именуется оплатой.

4. Расходы организации в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на:

расходы по обычным видам деятельности;

прочие расходы.

Для целей настоящего Положения расходы, отличные от расходов по обычным видам деятельности, считаются прочими расходами.

II. Расходы по обычным видам деятельности

5. Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг.

В организациях, предметом деятельности которых является предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является участие в уставных капиталах других организаций, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

Расходы, осуществление которых связано с предоставлением за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не является предметом деятельности организации, относятся к прочим расходам.

Расходами по обычным видам деятельности считается также возмещение стоимости основных средств, нематериальных активов и иных амортизируемых активов, осуществляемых в виде амортизационных отчислений.

6. Расходы по обычным видам деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности (с учетом положений пункта 3 настоящего Положения).

Если оплата покрывает лишь часть признаваемых расходов, то расходы, принимаемые к бухгалтерскому учету, определяются как сумма оплаты и кредиторской задолженности (в части, не покрытой оплатой).

6.1. Величина оплаты и (или) кредиторской задолженности определяется исходя из цены и условий, установленных договором между организацией и поставщиком (подрядчиком) или иным контрагентом. Если цена не предусмотрена в договоре и не может быть установлена исходя из условий договора, то для определения величины оплаты или кредиторской задолженности принимается цена, по которой в сравнимых обстоятельствах обычно организация определяет расходы в отношении аналогичных материально-производственных запасов и иных ценностей, работ, услуг либо предоставления во временное пользование (временное владение и пользование) аналогичных активов.

6.2. При оплате приобретаемых материально-производственных запасов и иных ценностей, работ, услуг на условиях коммерческого кредита, предоставляемого в виде отсрочки и рассрочки платежа, расходы принимаются к бухгалтерскому учету в полной сумме кредиторской задолженности.

6.3. Величина оплаты и (или) кредиторской задолженности по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, определяется стоимостью товаров (ценностей), переданных или подлежащих передаче организацией. Стоимость товаров (ценностей), переданных или подлежащих передаче организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров (ценностей).

При невозможности установить стоимость товаров (ценностей), переданных или подлежащих передаче организацией, величина оплаты и (или) кредиторской задолженности по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, определяется стоимостью продукции (товаров), полученной организацией. Стоимость продукции (товаров), полученной организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах приобретается аналогичная продукция (товары).

6.4. В случае изменения обязательства по договору первоначальная величина оплаты и (или) кредиторской задолженности корректируется исходя из стоимости актива, подлежащего выбытию. Стоимость актива, подлежащего выбытию, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов.

6.5. Величина оплаты и (или) кредиторской задолженности определяется с учетом всех предоставленных организации согласно договору скидок (накидок).

7. Расходы по обычным видам деятельности формируют:

расходы, связанные с приобретением сырья, материалов, товаров и иных материально-производственных запасов;

расходы, возникающие непосредственно в процессе переработки (доработки) материально-производственных запасов для целей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров (расходы по содержанию и эксплуатации основных средств и иных внеоборотных активов, а также по поддержанию их в исправном состоянии, коммерческие расходы, управленческие расходы и др.).

8. При формировании расходов по обычным видам деятельности должна быть обеспечена их группировка по следующим элементам:

материальные затраты;

затраты на оплату труда;

отчисления на социальные нужды;

амортизация;

прочие затраты.

Для целей управления в бухгалтерском учете организуется учет расходов по статьям затрат. Перечень статей затрат устанавливается организацией самостоятельно.

9. Для целей формирования организацией финансового результата деятельности от обычных видов деятельности определяется себестоимость проданных товаров, продукции, работ, услуг, которая формируется на базе расходов по обычным видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды, с учетом корректировок, зависящих от особенностей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров.

При этом коммерческие и управленческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности.

10. Правила учета затрат на производство продукции, продажу товаров, выполнение работ и оказание услуг в разрезе элементов и статей, исчисления себестоимости продукции (работ, услуг) устанавливаются отдельными нормативными актами и методическими указаниями по бухгалтерскому учету.

III. Прочие расходы

11. Прочими расходами являются:

расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации (с учетом положений пункта 5 настоящего Положения);

расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности (с учетом положений пункта 5 настоящего Положения);

расходы, связанные с участием в уставных капиталах других организаций (с учетом положений пункта 5 настоящего Положения);

расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

отчисления в оценочные резервы, создаваемые в соответствии с правилами бухгалтерского учета (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги и др.), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности.

12. штрафы, пени, неустойки за нарушение условий договоров;

возмещение причиненных организацией убытков;

убытки прошлых лет, признанные в отчетном году;

суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

курсовые разницы;

сумма уценки активов;

перечисление средств (взносов, выплат и т.д.), связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий;

прочие расходы.

13. Прочими расходами также являются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т.п.).

14. Для целей бухгалтерского учета величина прочих расходов определяется в следующем порядке.

14.1. Величина расходов, связанных с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции, а также с участием в уставных капиталах других организаций, с предоставлением за плату во временное пользование (временное владение и пользование) активов организации, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности (когда это не является предметом деятельности организации), процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств, а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, определяются в порядке, аналогичном предусмотренному пунктом 6 настоящего Положения.

14.2. Штрафы, пени, неустойки за нарушение условий договоров, а также возмещение причиненных организацией убытков принимаются к бухгалтерскому учету в суммах, присужденных судом или признанных организацией.

14.3. Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, включаются в расходы организации в сумме, в которой задолженность была отражена в бухгалтерском учете организации.

14.4. Суммы уценки активов определяются в соответствии с правилами, установленными для проведения переоценки активов.

15. Прочие расходы подлежат зачислению на счет прибылей и убытков организации, кроме случаев, когда законодательством или правилами бухгалтерского учета установлен иной порядок.

IV. Признание расходов

16. Расходы признаются в бухгалтерском учете при наличии следующих условий:

расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

сумма расхода может быть определена;

имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность.

Амортизация признается в качестве расхода исходя из величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов, срока полезного использования и принятых организацией способов начисления амортизации.

17. Расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, прочие или иные доходы и от формы осуществления расхода (денежной, натуральной и иной).

18. Расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

Если организацией, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, принят порядок признания выручки от продажи продукции и товаров не по мере передачи прав владения, пользования и распоряжения на поставленную продукцию, отпущенный товар, выполненную работу, оказанную услугу, а после поступления денежных средств и иной формы оплаты, то и расходы признаются после осуществления погашения задолженности.

19. Расходы признаются в отчете о финансовых результатах:

с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов);

путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем;

21.1. В случае выделения в отчете о финансовых результатах видов доходов, каждый из которых в отдельности составляет пять и более процентов от общей суммы доходов организации за отчетный год, в нем показывается соответствующая каждому виду часть расходов.

21.2. Прочие расходы могут не показываться в отчете о финансовых результатах развернуто по отношению к соответствующим доходам, когда:

соответствующие правила бухгалтерского учета предусматривают или не запрещают такое отражение расходов;

расходы и связанные с ними доходы, возникшие в результате одного и того же или аналогичного по характеру факта хозяйственной деятельности, не являются существенными для характеристики финансового положения организации.

22. В бухгалтерской отчетности также подлежит раскрытию как минимум следующая информация:

расходы по обычным видам деятельности в разрезе элементов затрат;

изменение величины расходов, не имеющих отношения к исчислению себестоимости проданных продукции, товаров, работ, услуг в отчетном году;

расходы, равные величине отчислений в связи с образованием в соответствии с правилами бухгалтерского учета резервов (предстоящих расходов, оценочных резервов и др.).

23. Прочие расходы организации за отчетный год, которые в соответствии с правилами бухгалтерского учета не зачисляются в отчетном году на счет прибылей и убытков, подлежат раскрытию в бухгалтерской отчетности обособленно.

Дебиторская задолженность – это суммы, которые должны уплатить организации другие организации и физлица, именуемые дебиторами. Приведем типовые проводки по учету дебиторской задолженности в нашем материале.

Дебиторская задолженность: счета учета

В соответствии с Разделом VI «Расчеты» Плана счетов бухгалтерского учета и Инструкции по его применению (Приказ Минфина от 31.10.2000 № 94н) синтетический и аналитический учет дебиторской задолженности организации ведется на следующих счетах:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами»;

Приведенные выше счета являются активно-пассивными, т. е. допускающими наличие как дебетового, так и кредитового сальдо. Соответственно, дебиторская задолженность означает формирование дебетового сальдо по счетам учета расчетов.

Типовые записи по учету дебиторки

Приведем основные записи по бухгалтерскому учету расчетов с дебиторами и кредиторами, в результате которых у организации может возникнуть дебиторская задолженность.

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Перечислен аванс поставщику | 60 | 51 «Расчетные счета, 52 «Валютные счета» и др. |

| Отгружена продукция покупателю | 62 | 90 «Продажи», субсчет «Выручка» |

| Начислено пособие по временной нетрудоспособности за счет ФСС | 69 | 70 |

| Выдан аванс работникам | 70 | 50 «Касса», 51 и др. |

| Выданы работникам денежные средства под отчет на командировочные расходы | 71 | 50, 51 и др. |

| Выдан заем работнику | 73 | 50, 51 и др. |

| Отражена задолженность учредителей по оплате уставного капитала | 75 | 80 «Уставный капитал» |

| Начислены проценты по выданному займу | 76 | 91 «Прочие доходы и расходы», субсчет «Прочие доходы» |

Бухгалтерские проводки по списанию дебиторской задолженности необходимо отличать от погашения дебиторской задолженности. Ведь погашение дебиторской задолженности – это исполнение обязанности дебитора возместить долг, а списание – отнесение на финансовые результаты или другие источники дебиторской задолженности, которая уже не будет погашена.

К примеру, погашение дебиторской задолженности покупателей за отгруженную им продукцию будет отражаться так:

Дебет счетов 51, 52 и др. – Кредит счета 62

А списание задолженности по выданному работнику займу в связи с прощением долга:

Дебет счета 91, субсчет «Прочие расходы» - Кредит счета 73

Если же списывается дебиторская задолженность, которая ранее была признана сомнительной и по которой был создан резерв, производится бухгалтерская запись:

Дебет счета 63 «Резервы по сомнительным долгам» - Кредит счетов 62, 60 и др.